一、黑色星期一

1987年10月19日,在之前没有任何征兆的前提下,标普500指数当日跌幅超过20%,这个是有史以来核心指数最大的单日跌幅。事后,很多金融专家认为是组合保险策略连环止损杀跌导致的。

1970年代末漂亮50泡沫破灭之后,投资者都非常厌恶风险,这种策略号称:“下跌有限,上涨无限”的组合保险策,给大家一个“定心丸”

投资组合保险策略英文简称CPPI策略,例如基金有100块钱资产,可以用90块钱买一个两年期债券,使得基金到期保本;剩余10块钱资产,投资股票博取收益。

问题如果仅投资10块钱股票仅占总资产10%,似乎对应基金未来的收益没有太大的提振作用。为增厚潜在收益吸引更多投资者,有些基金公司开始铤而走险,给这仅有10块钱加杠杆,起初是两倍…… 之后是三倍、四倍、五倍。

假设某个采用CPPI策略的基金给权益资产部分加了四倍杠杆,意味着本来仅有10块钱投资股票的资产变成了50块钱,如果要保证未来资产到期保本,这部分资产亏钱达到20%的时候必须止损,否则就会导致基金无法保本。

在黑色星球一时候,由于市场小幅下跌导致某个CPPI策略基金需要止损平仓,但是A基金的止损平仓导致股票市场下跌,进一步导致B基金的止损平仓,B基金的止损平仓导致股票市场进一步下跌,导致C基金的止损平仓……由此进入循环止损平仓阶段,市场开始无休止的下跌。

看似安全的组合保险策略,却采用的万恶之源杠杆。在1987年,大部分组合保险策略都爆仓了,并没有为投资者实现“下跌有限,上涨无限”的愿望。

在2016年7月,英明的监管机构叫停了国内保本基金野蛮发展,即便如此,时候也有几家基金公司因为保本基金导致公司资产流失。

二、次债危机

在互联网泡沫破灭之后,美联储采取宽松的货币政策,导致大量资金无处可去。

在这个时候住房按揭次债券出现了,这种债券的利率比美国国债高不少,当然利率高代表风险也高,但是美国大型投资银行为了促进次债的销售,推出针对次债的违约保险,投资者如果怕次债违约没有关系,可以买保险,若次债违约有人赔你本金与利息。

例如,次债的利率为每年6%,投资者担心它违约,可以花每年1%给次债买一份违约保险,这样的话可以享有5%的无风险收益了,随之次债雪球越滚越大,但是这是一场贷款的人、借钱的人、金融机构都高兴的财富盛宴。

问题是仅有几百亿资产的金融机构,卖出给上万亿美元次债担保的保险,突然有一天贷款的人还不上钱了……次债的投资人找金融机构理赔的时候,发行卖保险的也破产了……

这一次又是金融机构利用杠杆惹的祸,错误的估计了次债的违约概率,仅凭借自己几百亿的净资本竟然给上万亿的资产担保。

2015年,在杠杆资金的推动下,“神创”指数屡创新高…… 成长股依靠杠杆几乎飞上天了…… 但是去杠杆之后市场迅速下跌。

当然之后,带有“杠杆”性质的分级基金也被叫停,随着2020年底的到来,估计分级基金也将寿终正寝了。

三、指数基金(ETF)得罪谁了?

据媒体统计数据,截止到8月31日,经历43年之后追踪美国股市指数的资产达到4.27亿美元,而当日主动型基金的资产管理规模只有4.25万亿美元,宣告华尔街金融变革的新篇章。

在美国市场,关于主动基金与指数基金之前的争论,从指数基金诞生的那一天就开始了:

1975年,主动基金嘲笑指数基金是一个荒谬的产物,是约翰博格的笑话;

1980年,约翰博格的标普500指数基金成立之后,面临了持续83个月的净赎回,很多机构机构开始放弃指数基金策略,大量指数基金清盘,主动基金继续冷嘲热讽说,这个是指数基金注定的下场。

1990年,指数基金终于迎来属于它春天,先锋与富达的矛盾日益尖锐,各种公开场合开始辩论谁更强……

2000年,指数基金净申购,主动基金持续净赎回,主动基金将自己跑不过指数原因归结于自己的“净赎回”……

2010年,不仅传统指数基金继续发力,同时ETF的发展速度更快,95%的主动基金已经无法跑赢指数基金,他们开始叫嚣指数基金将导致市场失效…

原本主动基金可以躺着收取每年1.5%的管理费,现在指数基金却将费率降低到平均每年0.1%,导致主动基金几乎少收了99%的钱,于此同时大量主动基金规模缩减,主动基金经理失业…… 不仅主动基金管理规模持续缩水,对冲基金的规模也在被指数基的虹吸效应影响。在望京博格看来《打着“超额收益”的名义,玩一场负和博弈的游戏》。

四、指数基金仅是工具,投资指数基金并非被动

作为传统的主动基金经理,不仅要决定基金的仓位,就是买多少仓位的股票;还要决定投资哪个行业、投资哪些个股。

也就意味着他们,不仅要进行资产配置,还要基于个股构建组合。大部分主动基金跑不赢指数的原因,是否是他们不堪重负呢?

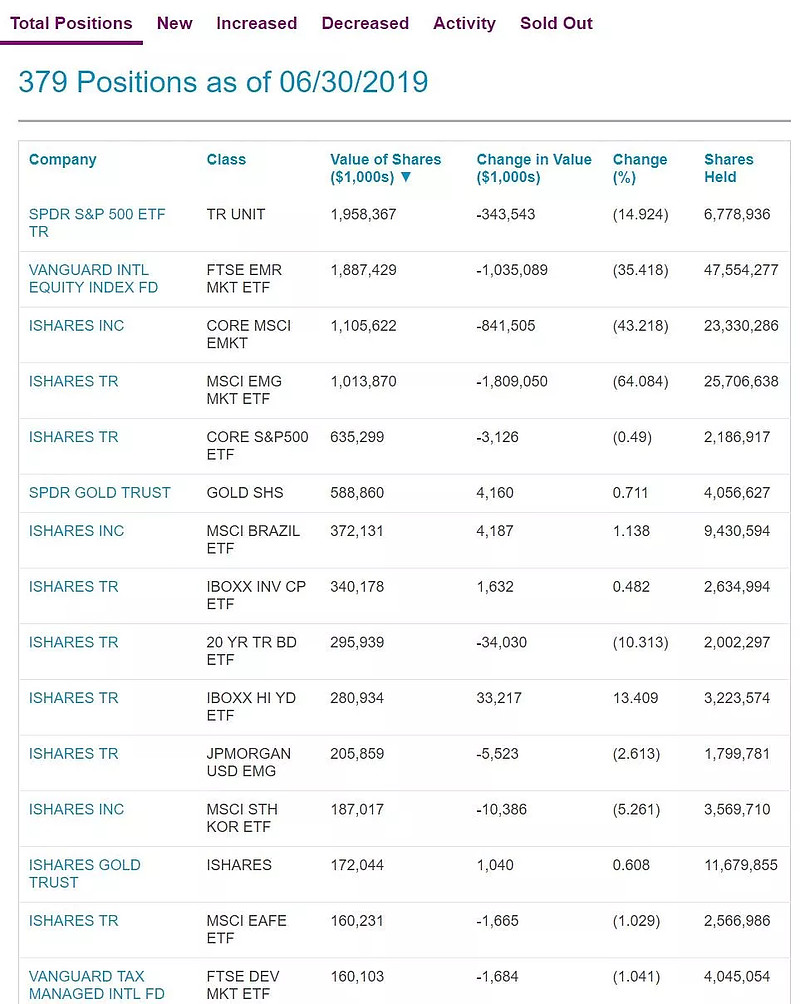

根据美国监管的规定,全球最大的桥水基金也要定期公布其13F持仓报告,这个报告可以在纳斯达克交易所查询到:

数据来源:网页链接

在桥水的持仓报告中我们发现,其持仓的前5大品种中,两个是标普500ETF,三个是新兴市场ETF。桥水的第六大持仓是黄金ETF,也就是我们熟知的SPDR GOLD;

SPDR500,是美国市场最大的ETF;

VIE,是美国市场最大新兴市场ETF,跟踪的是富时FTSE新兴市场指数。

在桥水持仓的基金中:

SPDR:代表是道富集团的ETF产品;

ISHARES:代表是贝莱德的ETF产品;

Vanguard:代表是先锋集团的ETF产品;

这三家的ETF市场占有率合计为85%左右。

在海外成熟市场,大家基本开始使用ETF或者指数基金构建投资组合了。最近两年国内ETF的崛起,跟投资者逐渐开始重视ETF与指数基金研究,并开始基于指数产品构建组合是分不开的。

投资市场的不断增加,例如,A股、港股、美股、日本股市等等;

投资品种的不断增加,例如,股票、债券、商品、Reits等等;

投资标的的数量成几何形态增长,自下而上的选品种的策略是越来越不堪重负的,同时即便深入的研究也不能避免踩雷事件的发生……

ETF与指数基金将组合构建成本降低到了极致,工具化的产品相关费用越来越低,但是性能越来越好;对于崇尚长期投资与资产配置的机构投资者与个人投资者,ETF势必成本他们最优的资产配置工具。

根据深圳信息公司数据统计,在美国股票市场中:全市场ETF交易量与全市场股票交易量的比值为25%左右;A股市场中,在上海交易所这个比例为3%,在深圳交易所这个比例1%。在中国市场指数基金与ETF未来的潜力巨大!

你觉得ETF将引发下一场金融危机吗?