最近在钻研一些中低风险的品种,重点研究了二级债基这个品种,有意外收获。

速识二级债基

二级债基学名混合债券型基金二级基金。区别于只能投资债券的纯债型基金和可以做债券+打新的一级债基,二级债基是可以炒股的,不超过20%比例投股,其余部份投债。判断一个债基能不能炒股快捷的办法可以看资产配置,股票比例高就很可能是二级债基,最准确的办法是看招募说明书里是否包含股票二级市场的投资策略这一条。

普通投资者对二级债基关注度并不高,18年底债基23138亿份,二级债基总共1332亿份,二级债基中个人投资者只有287亿份。个人持二级债的规模在基金整体规模中只能说是九十九牛一毛。

二级债基是个好品种

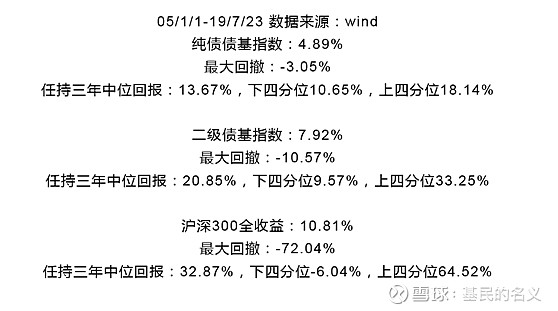

首先比较二级债和纯债、股票的收益风险情况,我们以wind编制的基金指数作为讨论基础,反映一类基金的平均表现。除了常规的收益、波动、回撤数据,民主人士还利用python计算了任意时间进入持有三年的中位数收益,下四分位(比25%的情况好)收益,上四分位(比75%的情况好)收益。

从收益风险的性价比来讲二级债基吸引力不小,二级债基收益比纯债债基高3%,回撤从-3%放大到-10%,如果想在此基础上再提高3%的年化回报,满仓沪深300全收益可以达成这一目的,但是回撤被迅速放大到-72%。高风险确实能带来高收益,但是国内市场风险和收益并非线性增长。

相对优势明显

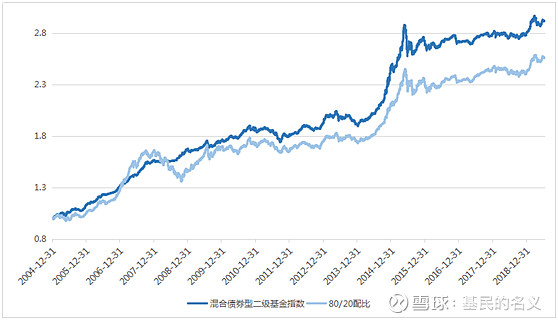

也有人可能会提出一种反面观点,如果能通过纯债+指数搭配的形式胜过二级债基,那么二级债基就没有了存在的价值。民主人士就模拟了一个80%纯债+20%沪深300全收益的组合,结果二级债基指数完胜这个80/20配比的组合。回撤也控制地也更好,说明在过去二级债基贡献了它的价值。

正向择时能力

二级债基为什么能胜过纯债+沪深300全收益的组合?民主人士也对其原因进行挖掘,首先设计了这样一个对比,将全部二级债基每季度末的股票配置比例提取出来,04年以来二级债基实际的季末平均仓位是9.89%,每季末都按照二级债基的股票仓位去投股票,最终到19年7月23日带来的收益贡献是30.91%,如果是保持固定的沪深300持仓比例不动,需要配12.81%的股票仓位才能达到相同的收益贡献。从中可以观察到二级债基从资产配置层面用了较轻的仓位就达到了更高股票仓位的效果,也就是说二级债基作为一个整体表现出正面的择时能力。

剥离择时能力仍体现alpha

再深入二级债基实际股票赚钱能力看,取财报的基金利润分项数据看,股票对二级债基实际的业绩贡献高达56.62%,这个数字更加惊人,需要在每季度末配22.12%的沪深300才能取得相同的投资结果。因此二级债基除在剥离季度间有效选择资产的因素以外,依然表现出获取股票alpha收益的能力,可能是选股选得好,打新打得好也可能有可转债的贡献在其中。

这两段分析的结论:

二级债基炒股>跟着二级债基买卖沪深300>买固定比例沪深300不动

总结说,二级债基其实是个相当优秀的品种,以往十五年的表现看有很高的收益风险比(10个点最大回撤换年化8%),业绩超过了纯债+全收益指数的组合,从原因上看表现出正向择时和alpha能力。

炒股总是择时不利被左右打脸又不甘纯债低收益的人,是比较适合二级债基的。

最后列10只到去年年底个人持有份额最多的十只二级债基,这些品种里民主人士还是有自己倾向性的,兴全的股债主动管理都做得不错,还非常会做可转债,美中不足是兴全恒益的时间较短。另一选择是易方达稳健收益,是长时间的绩优产品。